Perspectives mensuelles sur la stratégie d’investissement : stratégies de résultats définis, robotique et IA, et cybersécurité

Alors que nous continuons tout au long du deuxième trimestre de l’année, d’importants défis macroéconomiques persistent. Des inquiétudes subsistent quant à une éventuelle récession mondiale et à la probabilité d’un atterrissage en douceur ou brutalement, en grande partie en raison des conditions financières tendues et des effets différés potentiels de l’augmentation rapide par la Réserve fédérale du taux des fonds fédéraux de 0 % à 5,25 % sur 14 mois.1 En outre, l’accord sur le plafond de la dette américaine étant désormais conclu, les investisseurs s’inquiètent de la fuite potentielle de liquidités résultant de l’émission attendue de 1 billion de dollars ou plus de dette du Trésor à court terme pour reconstituer le compte général du Trésor.2

Du côté plus positif, les investisseurs optimistes soutiennent qu’il y a encore de la prudence sur le marché, avec des quantités importantes de liquidités détenues dans des fonds du marché monétaire selon une récente enquête de Bank of America.3 Ils estiment que la consommation et l’économie américaine ont fait preuve d’une plus grande résilience que prévu. Ces acteurs du marché haussiers soutiennent que les marchés ont déjà pris en compte beaucoup de pessimisme et que toute surprise positive pourrait déclencher une nouvelle poussée. Les mouvements récents du marché ont été influencés par divers facteurs qui appuient ce récit. Le rassemblement des fabricants de semi-conducteurs à Tokyo avant la réunion du G7 a insufflé de la positivité, étant donné les efforts des États-Unis pour favoriser un alignement plus étroit entre leurs alliés contre les avancées technologiques et militaires perçues de la Chine.4

Malgré une participation généralisée limitée au marché actuel, avec seulement quelques actions de premier plan à la tête de la progression du marché en 2023, il y a des signes positifs dans des secteurs spécifiques. Les secteurs des services de communication, de la consommation discrétionnaire et de la technologie affichent une vigueur.5 Actuellement, il y a des spéculations selon lesquelles un marché haussier soutenu pourrait être initié par une tendance émergente telle que l’intelligence artificielle, car les technologies innovantes marquent souvent le début de ces phases de marché. Dans les semaines à venir, les données économiques, y compris la prochaine édition de l’IPC et la réunion de la Fed, fourniront des informations cruciales sur l’orientation du marché, déterminant si la pause attendue de la Fed et le récit du marché sont justifiés.

Stratégies d’investissement mises en avant ce mois-ci :

- Équilibrer risque et récompense Utiliser des stratégies de résultats définies pour le potentiel de hausse et la protection contre les baisses.

- Révolutionner les industries Exploiter la puissance de l’automatisation, de la robotique et de l’intelligence artificielle pour la croissance et la transformation dans un contexte d’adoption croissante dans le monde entier.

- Une ère de menaces émergentes Investir dans une cybersécurité résiliente pour se prémunir contre les risques géopolitiques.

Équilibrer les risques et les récompenses à l’aide de stratégies de résultats définies pour le potentiel de hausse et la protection contre les baisses

Les investisseurs qui pensent que les marchés boursiers sont actuellement surchargés, entraînés par une forte reprise des actions de méga-capitalisation, peuvent envisager d’ajouter des stratégies de résultats définis à leur portefeuille. Ces stratégies visent à fournir une appréciation du capital jusqu’à un niveau plafonné tout en offrant l’avantage supplémentaire d’amortir les mouvements baissiers. En utilisant des stratégies de résultats définies, les investisseurs peuvent rester investis sur le marché tout en recherchant une protection contre les corrections potentielles du marché.

Pour les investisseurs qui anticipent une volatilité à court terme, des stratégies de résultats définies peuvent servir d’outil de mise en œuvre tactique. Ces stratégies peuvent aider à amortir les baisses des marchés boursiers. Même si la vision de l’investisseur s’avère erronée, il peut toujours bénéficier de l’appréciation des indices de référence jusqu’à un niveau plafonné. Le coût pour un investisseur est cependant qu’il prend le risque de pertes à la baisse résultant de ventes massives d’actions qui dépassent le tampon et risquent de plafonner leur potentiel dans un environnement de marché solide.

Les stratégies de résultats définis peuvent bien performer sur des marchés latéraux, en légère appréciation et en légère dépréciation. Outre l’atténuation des risques, ces stratégies pourraient offrir les avantages de la diversification du portefeuille et de la réduction des bêtas globaux des actions. Cela peut les distinguer des stratégies à faible volatilité, qui ont montré des limites à atténuer avec succès le risque de baisse en raison de la concentration sectorielle. Des stratégies de résultat définies peuvent fournir aux investisseurs un moyen de différencier leurs profils de risque/rendement et éventuellement servir d’alternative aux portefeuilles 60/40 traditionnels. Cela peut permettre une approche plus personnalisée et équilibrée de la gestion des risques, offrant aux investisseurs une plus grande flexibilité potentielle pour naviguer dans les conditions changeantes du marché et comment ils pourraient atteindre leurs objectifs d’investissement.

Révolutionner les industries en exploitant la puissance de l’automatisation, de la robotique et de l’intelligence artificielle pour la croissance et la transformation

L’investissement thématique donne accès aux principales tendances technologiques perturbatrices qui façonnent notre monde. L’automatisation joue un rôle clé dans l’amélioration de l’efficacité, de la croissance et de la transformation des processus de production. Les perturbations récentes des chaînes d’approvisionnement et les problèmes de sécurité géopolitique incitent les pays à envisager des activités de relocalisation qui devraient alimenter davantage la demande croissante de ces technologies avec une adoption croissante dans des secteurs tels que la fabrication, le transport, la logistique et les soins de santé. L’automatisation permet aux entreprises d’atteindre des niveaux de productivité plus élevés grâce à une efficacité accrue, une réduction des coûts et une meilleure qualité des produits. Selon BBC Research, le marché mondial de la robotique devrait passer de 55,8 milliards de dollars en 2021 à 91,8 milliards de dollars d’ici 2026, avec un taux de croissance annuel composé (TCAC) de 10,5 % au cours de la période de prévision.6

Dans le domaine de l’intelligence artificielle, les entreprises ont connu une dynamique positive au cours des six derniers mois, tirées par les lancements de produits d’IA générative de sociétés telles que Google et Microsoft.7 L’industrie des semi-conducteurs a connu un élan important avec NVIDIA qui a plus que doublé cette année, qui bénéficie de la vague initiale d’investissements nécessaires pour établir l’infrastructure prenant en charge l’adoption généralisée des modèles d’IA à grande échelle.8 Le marché adressable des investissements en IA pourrait s’étendre davantage aux capacités d’entreprise avec des annonces récentes telles que ServiceNow dévoilant un partenariat avec NVIDIA, s’appuyant sur son écosystème pour les capacités d’IA génératives de niveau entreprise. ServiceNow tirera parti des grands modèles de langage personnalisés de NVIDIA formés sur des données spécifiquement pour sa plate-forme Now.9 Sur le front de la robotique, la tendance à long terme à l’adoption de technologies d’automatisation reste forte. Des données récentes montrent que les ventes de robots en Amérique du Nord ont atteint un niveau record en 2022, augmentant de 11 % d’une année sur l’autre, pour atteindre 44 196 robots d’une valeur de 2,38 milliards de dollars.dix Cela démontre la résilience du marché de la robotique industrielle, même dans un contexte d’incertitudes macroéconomiques persistantes.

L’Inde est une destination privilégiée pour la relocalisation du secteur manufacturier hors de Chine. Le gouvernement indien vise maintenant à explorer de nouvelles options de diversification, telles que le friend-shoring, en s’associant à des pays qui partagent des valeurs et des intérêts similaires. Les ventes de robots industriels en Inde ont atteint un niveau record de 4 945 unités installées en 2021, marquant une augmentation de 54 % par rapport à l’année précédente. Le potentiel de l’Inde dans l’industrie de la robotique devient plus évident par rapport à la Chine, car la densité de robots de l’Inde dans l’industrie automobile a atteint 148 robots pour 10 000 employés en 2021, dépassant la densité chinoise de 131 unités en 2010 et de 772 unités en 2021.11

Une allocation à un panier diversifié d’entreprises de robotique et d’intelligence artificielle pourrait offrir une exposition pure play aux entreprises qui utilisent fortement l’intelligence artificielle et la robotique dans leurs modèles commerciaux et leurs opérations. Le risque d’une telle approche est cependant que le thème est de nature innovante et peut apporter avec lui une volatilité amplifiée. Un panier pourrait également servir de jeu plus large pour les grandes capitalisations en raison d’une exposition multithématique qui pourrait remplacer les stratégies de croissance traditionnelles des grandes capitalisations qui sont soit inefficaces pour capturer les thèmes structurels, soit ont d’autres expositions concentrées.

Une ère de menaces émergentes Investir dans la cybersécurité résiliente

Les risques géopolitiques persistants restent primordiaux et les investisseurs pourraient envisager des thèmes défensifs qui offrent des couvertures aux risques provenant de la Russie et de la Chine. Depuis l’invasion de l’Ukraine, le paysage mondial des cybermenaces s’est transformé, impliquant des acteurs étatiques plus agressifs employant des tactiques de guerre hybrides dans divers domaines, notamment les plateformes de médias sociaux, les réseaux d’information et les infrastructures critiques. Notamment, des groupes de piratage pro-russes comme Killnet ont lancé des cyberattaques contre des entreprises occidentales, des médias, des services gouvernementaux et l’OTAN, entraînant souvent des conséquences physiques directes, telles que des perturbations de services et de ressources critiques comme le réseau satellite de Viasat.12 Un récent rapport de recherche de Google a souligné que les cyberattaques mondiales avaient augmenté de 38 % en 2022 par rapport à 2021, des données récentes montrant que les cyberattaques contre les pays membres de l’OTAN avaient augmenté de 300 %.13 En mars 2023, les États-Unis ont mis à jour leur stratégie nationale de cybersécurité qui offrait un cadre plus proactif aux secteurs privé et public pour perturber et se protéger contre les cyberattaques par rapport aux stratégies précédentes.

De plus, la nature mondiale des chaînes d’approvisionnement technologiques peut introduire des vulnérabilités dans des systèmes critiques sans en avoir conscience ou sans avoir la légitimité pour y remédier. Chacun de ces défis nécessite une coordination et une mise en commun des ressources du gouvernement et du secteur privé, ainsi que le développement de cyber-stratégies adaptatives offensives et défensives.14 La cybersécurité peut également bénéficier d’un avantage macroéconomique, car il s’agit d’un complément à la détention de stocks de cloud dans la mesure où l’on pourrait dire qu’ils sont l’industrie moderne des soins de santé de la tendance mondiale à la numérisation.

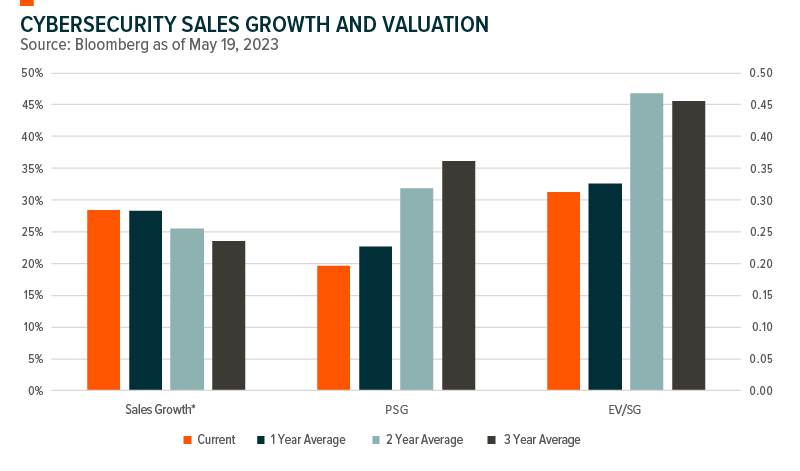

La cybersécurité en tant que panier a affiché une forte croissance des ventes qui reste supérieure au taux de croissance moyen enregistré au cours des dernières années. Du point de vue de la valorisation, le ratio PSG, qui mesure le prix aux ventes par unité de la croissance consensuelle des ventes sur 12 mois, s’est récemment établi à 0,20x contre une moyenne sur deux ans de 0,32x. De plus, le ratio de croissance EV/ventes, qui tient compte de l’effet de levier, est actuellement évalué à 0,31x contre sa moyenne sur deux ans de 0,47x.15

Comme les entreprises et les gouvernements dépendent de plus en plus des nouvelles technologies, ils sont plus vulnérables aux cyberattaques, créant une demande croissante de produits et services de cybersécurité. Pour les investisseurs, un panier d’entreprises de cybersécurité pourrait fournir un mélange bien diversifié de fournisseurs de services, y compris l’architecture de sécurité, les protections des terminaux et l’infrastructure Zero-Trust. Le risque d’une approche de panier diversifié est que certaines entreprises ne soient pas encore rentables car elles sont encore dans leur phase de croissance.